Articles

Marché – Février 2024

Retrouvez les nouvelles actualités sur le marché de l’assurance du mois de février.

- Cyclone Belal : Coût de 100 millions d’euros pour les assureurs à La Réunion

- Risques majeurs pour les assureurs en 2024 : cyber, climat et croissance

- Défis et perspectives de l’évaluation de l’empreinte carbone selon la directive CSRD

- Maintien de l’image positive des assureurs malgré les augmentations tarifaires : un défi à relever

- Crise agricole : Ralentissement de l’adoption de l’assurance des récoltes en 2024

- Axa présente son plan stratégique « Unlock the Future » pour 2024-2026

Marché

Cyclone Belal : Coût de 100 millions d’euros pour les assureurs à La Réunion

Le cyclone Belal a causé 42 000 sinistres et 100 millions d’euros de dégâts à La Réunion, principalement chez les particuliers. Groupama estime ses pertes entre 10 et 15 millions d’euros. Contrairement à Dina en 2002, la majeure partie des dommages de Belal ne sera pas couverte par le régime public « cat nat ». Les habitants devront supporter une partie des réparations, avec seulement 68 % des ménages assurant leur logement en 2017.

Le cyclone Belal a causé 42 000 sinistres et 100 millions d’euros de dégâts à La Réunion, principalement chez les particuliers. Groupama estime ses pertes entre 10 et 15 millions d’euros. Contrairement à Dina en 2002, la majeure partie des dommages de Belal ne sera pas couverte par le régime public « cat nat ». Les habitants devront supporter une partie des réparations, avec seulement 68 % des ménages assurant leur logement en 2017.

Risques majeurs pour les assureurs en 2024 : cyber, climat et croissance

La cartographie prospective des risques de France Assureurs révèle que les trois principaux défis scrutés par les assureurs en 2024 demeurent les cyberattaques, le dérèglement climatique et l’environnement économique. Les cyberattaques, bien que considérées comme ayant atteint une certaine maturité, restent une préoccupation constante.

En revanche, les inquiétudes concernant le changement climatique s’intensifient, en raison notamment de la forte sinistralité enregistrée l’année précédente. Enfin, l’environnement économique incertain, marqué par une inflation persistante et des taux élevés, suscite des préoccupations croissantes, accentuées par la pression réglementaire qui pourrait limiter la capacité de l’industrie de l’assurance à faire face à de nouveaux risques.

Cliquez ici pour lire le rapport.

Défis et perspectives de l’évaluation de l’empreinte carbone selon la directive CSRD

La directive européenne CSRD impose aux acteurs de l’assurance un reporting extra-financier, incluant l’évaluation de l’empreinte carbone, pour plus de 45 000 sociétés. Bien que cela représente une évolution vers une réglementation ambitieuse, les normes actuelles sont peu adaptées au secteur, complexifiant l’évaluation des émissions de gaz à effet de serre. Malgré ces défis, l’entrée en vigueur de la CSRD devrait favoriser une meilleure transparence et une gestion plus efficace des risques climatiques dans le secteur de l’assurance.

Maintien de l’image positive des assureurs malgré les augmentations tarifaires : un défi à relever

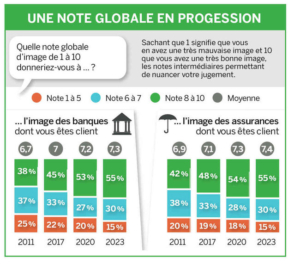

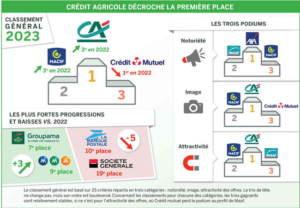

Malgré les augmentations tarifaires, l’image des assureurs reste globalement positive selon le 15e baromètre OpinionWay, bien que les intentions de changement d’assureur soient en progression parmi les assurés. Les mutualistes se maintiennent en tête du classement, soulignant leur capacité à incarner les valeurs de solidarité.

Toutefois, des signaux d’alerte émergent, notamment en termes de confiance, de relation client et d’innovation, mettant en évidence des domaines d’amélioration nécessaires pour répondre aux attentes croissantes des assurés, notamment en matière de prix et de solidarité.

Crise agricole : Ralentissement de l’adoption de l’assurance des récoltes en 2024

Malgré les efforts déployés pour promouvoir le nouveau système d’assurance des récoltes lancé en 2023, les agriculteurs montrent peu d’intérêt cette année, en raison de la crise agricole et de la faible sinistralité de l’année précédente. Les manifestations récentes et les préoccupations économiques des agriculteurs ont entravé les efforts de commercialisation des assureurs, tandis que des facteurs tels que la météo clémente et le retard dans la mise en place du système d’interlocuteur unique ont également contribué au faible appétit pour ces nouveaux contrats. Bien que les résultats de 2023 aient été prometteurs, avec une augmentation du nombre d’hectares assurés et du montant des primes, la dynamique semble avoir diminué en 2024.

Axa présente son plan stratégique « Unlock the Future » pour 2024-2026

Axa dévoile son nouveau plan stratégique pour les trois prochaines années, succédant à « Driving Progress ». Les objectifs financiers du plan précédent ont été surpassés, avec un accent mis sur la croissance organique et rentable, le renforcement de l’excellence technique et opérationnelle, et le rôle sociétal de l’entreprise. Axé sur la gestion rigoureuse du capital et le développement du capital humain, ce plan vise à maintenir la croissance et l’innovation tout en répondant aux défis du marché.

Sources :

Les Echos, La Réunion : le cyclone Belal va coûter 100 millions d’euros aux assureurs

L’Argus, Cyber, climat, croissance : les trois risques les plus scrutés par les assureurs en 2024

L’Argus, Évaluer l’empreinte carbone à l’heure de la directive CSRD

L’Argus, Les assureurs conservent une bonne image, mais…

Les Echos, Crise agricole : l’assurance des récoltes peine à renouveler sa percée de 2023

L’Argus, Axa présente son nouveau plan stratégique pour les trois années à venir

Législations, Fusions, Acquisitions – Février 2024

Continuez la lecture pour découvrir les nouvelles actualités sur le marché de l’assurance du mois de février.

- Adoption de l’IA Act : Première réglementation sur l’intelligence artificielle dans l’UE

- SMABTP absorbera CGI Bâtiment pour pallier ses difficultés de solvabilité

- Generali annonce un nouveau plan financier et de rachat d’actions

Législation

Adoption de l’IA Act : Première réglementation sur l’intelligence artificielle dans l’UE

L’IA Act, la première réglementation sur l’intelligence artificielle dans l’Union européenne, a été officiellement adoptée à l’unanimité par les 27 États membres. Cette législation vise à encadrer et réglementer l’utilisation de l’IA pour garantir de meilleures conditions de développement et d’utilisation, en se concentrant sur les cas d’usage en fonction des risques identifiés. C’est le premier cadre juridique uniforme européen pour l’IA, et il ne vise pas à freiner l’innovation dans ce domaine. Le secteur de l’assurance, déjà utilisateur d’IA pour des tâches telles que l’analyse des risques et la détection de fraudes, est également concerné par cette réglementation, bien que l’ampleur de son impact reste à déterminer.

L’IA Act, la première réglementation sur l’intelligence artificielle dans l’Union européenne, a été officiellement adoptée à l’unanimité par les 27 États membres. Cette législation vise à encadrer et réglementer l’utilisation de l’IA pour garantir de meilleures conditions de développement et d’utilisation, en se concentrant sur les cas d’usage en fonction des risques identifiés. C’est le premier cadre juridique uniforme européen pour l’IA, et il ne vise pas à freiner l’innovation dans ce domaine. Le secteur de l’assurance, déjà utilisateur d’IA pour des tâches telles que l’analyse des risques et la détection de fraudes, est également concerné par cette réglementation, bien que l’ampleur de son impact reste à déterminer.

Fusions, Acquisitions

SMABTP absorbera CGI Bâtiment pour pallier ses difficultés de solvabilité

SMABTP, accompagné d’autres actionnaires, projette d’absorber CGI Bâtiment, spécialisé dans l’assurance caution, afin de résoudre ses problèmes de solvabilité. Cette démarche, soumise à l’approbation de l’ACPR, vise à intégrer progressivement l’activité de CGI Bâtiment au sein de SMABTP. Les clients de CGI Bâtiment se verront proposer une resouscription de leur contrat auprès de SMABTP en attendant l’autorisation d’absorption. Cette décision reflète l’engagement de SMABTP à soutenir le secteur du BTP dans un contexte de crise du logement neuf et de renforcer les synergies pour proposer des solutions adaptées aux constructeurs et promoteurs. CGI Bâtiment, fragilisé en termes de solvabilité suite à des défis sectoriels et la défaillance de clients importants, témoigne d’une hausse de la sinistralité, notamment liée à la liquidation judiciaire de Geoxia en 2022.

Generali annonce un nouveau plan financier et de rachat d’actions

À l’approche de la clôture de son plan stratégique 2021-2024, Generali rassure les investisseurs lors de son « Investor Day ». Le groupe italien d’assurance souligne le succès de son plan « Lifetime Partner 24 : Driving Growth », renforcé par des acquisitions récentes, telles que Liberty Seguros en Espagne et Conning Holdings Limited à Taïwan. Pour témoigner de sa confiance, Generali annonce un nouveau plan de rachat d’actions d’une valeur de 500 millions d’euros, le troisième en trois ans, soumis à l’approbation des actionnaires en avril 2024.

Sources :

L’Argus, Generali, une actualité financière chargée

Résultats marché de l’assurance – Février 2024

On vous résume les résultats du marché de l’assurance publiés en février.

- Performances divergentes chez Société Générale : L’assurance prospère

- Croissance record chez Crédit Agricole Assurances, soutenue par le marché français

- Résultats contrastés pour Axa en 2023

- Allianz affiche des résultats solides pour 2023, avec une forte croissance du résultat opérationnel

Résultats

Performances divergentes chez Société Générale : L’assurance prospère

Malgré le recul des résultats globaux du groupe Société Générale en 2023, l’activité assurance se distingue avec une hausse significative du produit net bancaire de plus de 17 %. Cette croissance est notamment portée par une dynamique commerciale soutenue, avec une progression de 42,9 % des revenus au quatrième trimestre. Les encours en épargne atteignent 136 milliards d’euros à fin décembre, avec une collecte brute en hausse de 20 % au quatrième trimestre. L’activité de prévoyance affiche également une croissance, avec plus d’un milliard d’euros de primes enregistrées.

Croissance record chez Crédit Agricole Assurances, soutenue par le marché français

Crédit Agricole Assurances réalise un chiffre d’affaires record en 2023, soutenu principalement par l’activité en France, avec une croissance notable en assurance vie (+11,7 %) et en dommages (+9,1 %). Cependant, les résultats à l’international, notamment en Italie, sont en recul. Le nouveau directeur général, Nicolas Denis, souligne l’importance de la collecte en unités de compte et le développement des offres en protection des personnes et des biens. Malgré une sinistralité climatique élevée, le résultat net part du groupe augmente de 20,9 %, atteignant 1,76 milliard d’euros.

En épargne/retraite, les unités de compte connaissent un succès particulier, représentant 45,9 % de la collecte brute. En assurance vie, l’encours géré atteint un niveau record de 330,3 milliards d’euros. En parallèle, l’activité dommages enregistre une croissance soutenue, portée par l’augmentation du portefeuille et des primes moyennes.

Résultats contrastés pour Axa en 2023

Axa dévoile des résultats annuels mitigés pour 2023, avec une légère augmentation des primes mais une progression significative du résultat opérationnel. La France subit une baisse du chiffre d’affaires en raison du non-renouvellement de contrats en santé collective à l’international. Néanmoins, le résultat opérationnel d’Axa France progresse sous retraitement IFRS17, grâce à la croissance des primes en dommages et en épargne-vie. Axa XL enregistre une excellente rentabilité malgré une légère contraction des primes. La révélation d’un nouveau plan de rachat d’actions et une augmentation du dividende ont été bien accueillies par les marchés, avec une hausse significative du cours de l’action.

Allianz affiche des résultats solides pour 2023, avec une forte croissance du résultat opérationnel

Allianz présente des performances robustes pour l’année 2023, avec une progression du chiffre d’affaires de 5,5%, principalement portée par les activités en dommages. Malgré des tendances contrastées entre le chiffre d’affaires et le résultat opérationnel, le groupe enregistre une croissance de 6,7% de ce dernier, atteignant 14,75 milliards d’euros. En France, bien que la croissance du chiffre d’affaires soit modérée, le résultat opérationnel affiche une hausse remarquable de 20,53%, témoignant d’une performance solide dans les segments dommages et santé-vie. Malgré cela, la réaction mitigée de la Bourse montre une certaine prudence des investisseurs.

Sources :

L’Argus, Chez Société générale, l’assurance bondit et la banque recule

L’Argus, Axa présente des résultats contrastés pour 2023, la France pénalisée sur la santé